O Meu Portfólio: Composição e Análise - Q3 2020

Como se portou o meu portfólio até ao terceiro trimestre de 2020? Vou-te mostrar isso e partilhar algumas lições que aprendi até hoje!

Olá novamente!

Neste artigo pretendo mostrar-te a composição do meu portfólio, o seu desempenho e apresentar as algumas lições que aprendi até ao terceiro trimestre de 2020. Vamos lá!

Composição

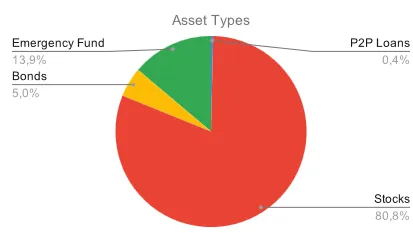

Atualmente o portfólio é composto pelos seguintes tipos de ativos:

Como podes ver, tenho 14% do meu portfólio no fundo de emergência, para que possa sobreviver por uns meses caso perca o trabalho ou tenha outro imprevisto que requeira um grande montante.

Além disso, tenho também 5% alocado a obrigações, valor que tenho vindo a questionar. Sinto que ainda preciso de investigar e portanto ainda não cheguei a nenhuma conclusão sobre se a sua alocação é a correta. O lado positivo de aumentar a sua exposição é o facto das obrigações diminuirem a volatilidade do portfólio, mas simultaneamente reduzem a rentabilidade esperada da carteira. Tenho o objetivo de decidir a alocação até ao final do ano. Vamos ver como corre!

Tenho também 0,4% alocado a empréstimos P2P. A razão deste valor tão baixo é o facto de estar em processo de levantamento do capital das plataformas que uso.

Finalmente, a maior alocação é a ações, que constituem cerca de 80% da carteira. Pretendo continuar com uma grande exposição, uma vez que é este tipo de ativo que oferece maior rentabilidade.

Crescimento do Portfólio

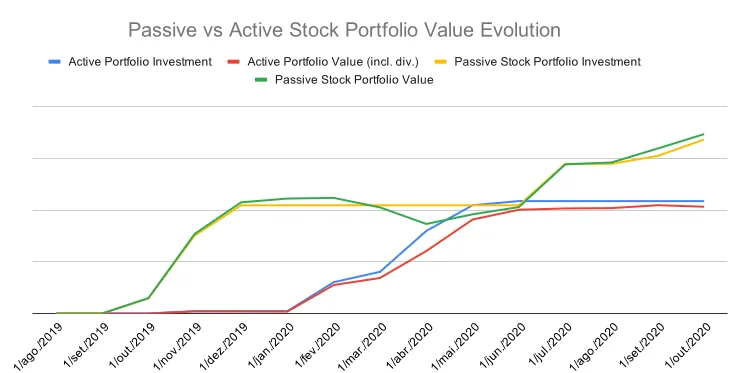

No gráfico abaixo podemos ver o crescimento do portfólio desde que foi criado.

Desde agosto de 2019 a final de dezembro investi maioritariamente em ETFs; depois em janeiro decidi tentar ser o Warren Buffet e em maio apercebi-me que não era assim tão fácil, voltando a investir em ETFs.

Também dá para perceber que as ações que escolhi não têm tido uma rentabilidade particularmente boa, estando a perder cerca de 50% nas petrolíferas Exxon Mobil e Royal Dutch Shell. Este valor é contrabalançado pelo bom desempenho da Beyond Meat e T. Rowe Price, mas não o suficiente para tornar a rentabilidade da secção ativa da minha carteira positiva.

Como expliquei mais detalhadamente neste artigo, ter optado pela gestão ativa foi o meu maior erro até agora. Felizmente não parece que vá ser uma lição muito cara, mas preferia que tivesse sido de graça.

De qualquer das maneiras, o gráfico acima permite observar as contribuições mensais que costumo fazer. Só houve duas exceções: junho, em que estava no processo de transição novamente para ETFs e queria investigar antes de tomar a decisão, então atrasei o reforço para julho; e agosto porque tive de pagar o IRS em Portugal que não permitiu que contribuisse para o crescimento da carteira.

Retorno do portfólio

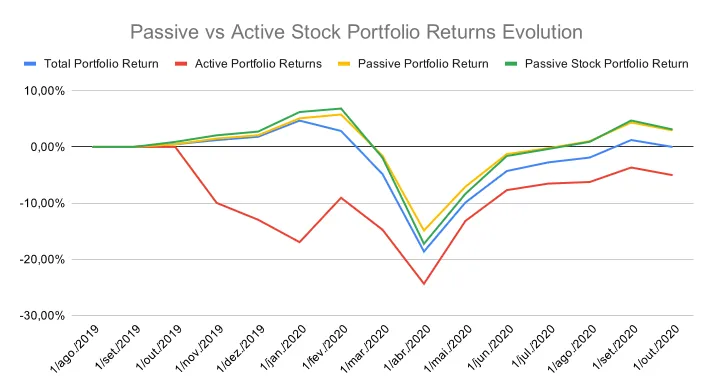

Depois de ver o crescimento do portfólio, podes abaixo analisar o retorno desde a sua criação. De notar que esta comparação inclui as ações individuais (Active Portfolio) que comprei, os ETFs de ações (Passive Stock Portfolio) e os ETFs de ações e obrigações (Passive Portfolio). Esta separação foi feita para a comparação ser justa, uma vez que não faz sentido comparar a performance de uma carteira com ações com a de um portfólio com obrigações.

Neste gráfico obviamente salta à vista a grande queda de março, onde o portfólio ativo, a vermelho, mais sofreu, tendo atingido um retorno de quase 25% negativos, enquanto a parte dos ETFs de ações desceu “apenas” 17%. Também é importante destacar que o portfólio passivo perdeu menos valor, o que demonstra a influência das obrigações como atenuação da volatilidade da carteira.

Além disso, é possível ver que o retorno total do portfólio está 0%, uma vez que, depois ter recuperado em agosto, voltou a cair no final de setembro. É interessante ver também o efeito negativo da carteira ativa, que, se não existisse, faria com que o portfólio estivesse com um retorno total de 3%.

Apesar do retorno estar atualmente em 0%, sinto-me contente com o desempenho de portfólio, principalmente devido ao facto de estar a escrever este artigo a meio de uma pandemia, que obviamente afetou os mercados. Mas mais importante, sinto-me contente com o facto de ter continuado a investir apesar da grande descida de março e de não ter vendido nenhuma posição. É sempre um bom teste à psicologia do investidor.

Aprendizagens

De maneira a que não cometas os mesmo erros que cometi, vou expor algumas das minhas aprendizagens até agora:

- Stock picking não vale a pena, a não ser que estejas tranquilo com o mau desempenho do teu portfólio por longos períodos de tempo (ou até para sempre). Do meu ponto de vista, para alguém com capital baixo, acho melhor focar-se em aumentar a carteira do que tentar aumentar a rentabilidade do portfólio. Aumentar 1% anuais numa carteira de 10 000€ são apenas 100€ ao ano. É mais fácil utilizar o tempo noutras atividades que possam gerar mais capital, por exemplo, estudar para um trabalho mais bem remunerado, tentar criar um negócio, etc.

- A psicologia do investidor é muito importante. O facto do meu portfólio ativo ter um desempenho pior que o mercado faz-me questionar as decisões e, portanto, cria incertezas sobre as ações tomadas. No meu caso, prefiro seguir o mercado porque permite que não me desvie do plano de investimento. Além disso, o facto de não ter vendido posições durante a descida de março permitiu que a carteira beneficiasse da recuperação incrível até agora, estando o meu portfólio na posição de partida, pronto para novas subidas.

Espero que tenhas gostado! Foi a primeira vez que fiz um artigo que expõe a minha carteira e acho que pode ser interessante para abrir uma discussão onde as pessoas poderão perguntar porque fiz a escolha X ou Y. Se tiveres questões, não hesites em colocá-las na secção abaixo ou também podes falar diretamente comigo no Twitter!

PS: Este artigo fala sobre a composição atual da minha carteira. Se pretendes perceber a história de como cheguei aqui, podes encontrá-la neste artigo.