Veículos de Investimento em Portugal

O artigo expõe veículos de investimento disponíveis em Portugal, incluindo vantagens e desvantagens, rentabilidade e contextos em que podem ser usados.

Bem-vindo!

Hoje pretendo publicar os resultados da minha leve pesquisa sobre os vários veículos de investimento em Portugal. Irei abordar os mais importantes como depósitos a prazo, certificados do tesouro, investimento imobiliário e bolsa de valores.

Utilizando o Google para pesquisar por formas de investir as poupanças, encontram-se opções como as melhores soluções para investir as poupanças da DECO PROTESTE ou como pôr o dinheiro a render em 2019 do Dinheiro Vivo. Abaixo descrevo algumas dessas sugestões e apresento outras alternativas.

Depósitos a Prazo

A primeira menção de ambos são os depósitos a prazo. Um depósitos a prazo é, como o nome explica, o depósito de um montante durante um período de tempo. As condições variam muito, como é possível ver neste artigo do Jornal Económico: com o prazo a oscilar entre os 3 meses e 5 anos, e com taxas de juro que variam consoante o prazo e a economia em geral.

O grande benefício deste veículo é a impossibilidade de perder o investimento até 100 000€. Além do mais, certos depósitos permitem a retirada do dinheiro antes do prazo expirar. Ainda que se perca os juros, esta operação pode ser útil para emergências que possam surgir.

Atualmente, as taxas de retorno dos depósitos a prazo são bastante baixas. A rentabilidade bruta (TANB) mais alta do artigo acima indicado é de 2%, válida por 3 meses e não-renovável — isto é, só pode ser utilizado uma vez. A rentabilidade mais elevada para um depósito renovável é de 1,40% para um depósito de 2 anos, enquanto a mais baixa é de 1,10% que corresponde a um prazo de 5 anos.

“É isto que me espera?”, perguntas-te tu. “Por cada 100€ meus, recebo 1,40€?”

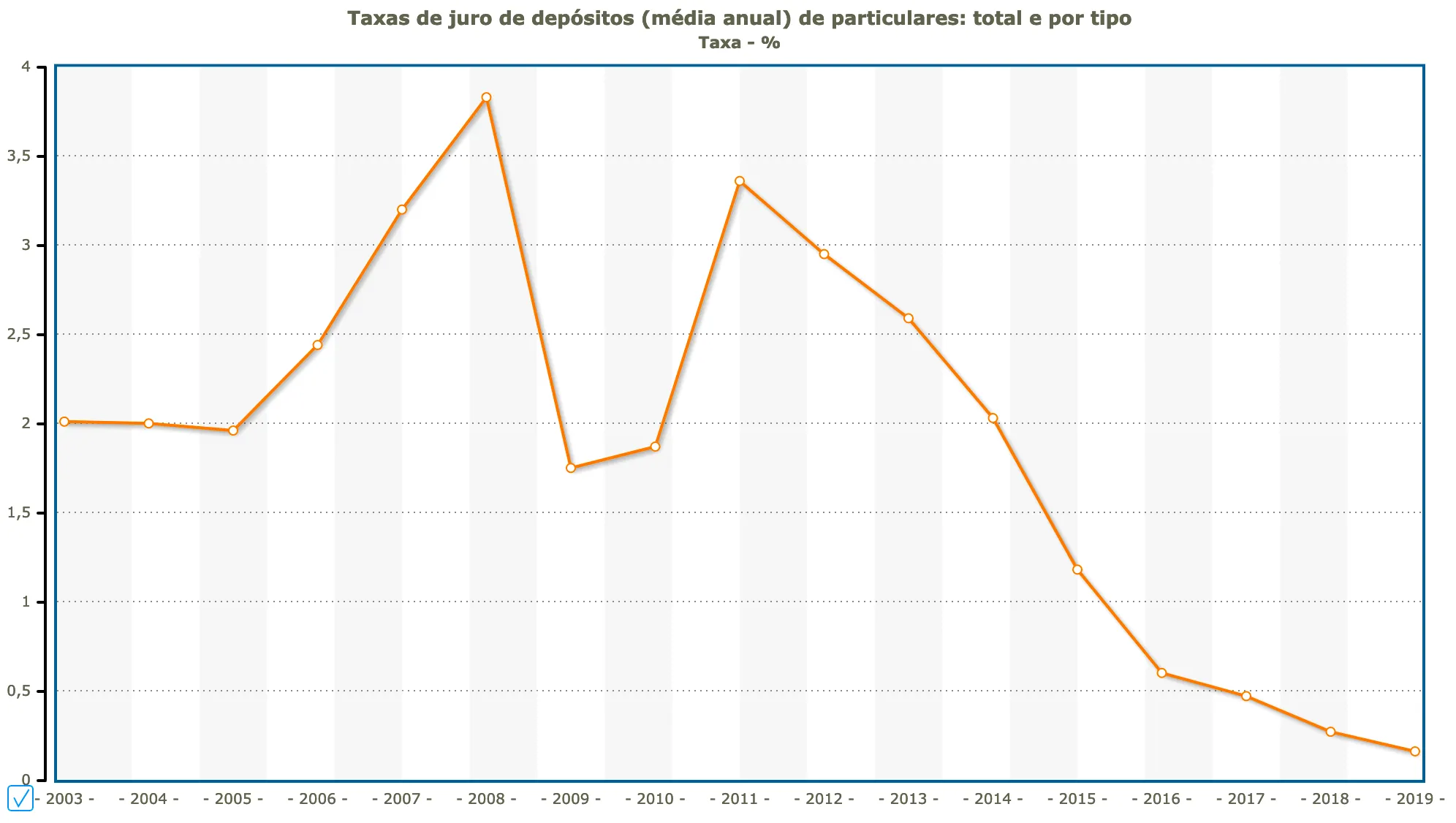

Sim e não. A verdade é que as taxas de retorno estão, neste momento, bastante baixas em comparação com outras alturas do passado. Como podes verificar no gráfico abaixo, a evolução da taxa de juro em Portugal dos últimos 9 anos tem sido descendente.

Além disso, a segurança inerente aos depósitos a prazo — a impossibilidade de perder o investimento inicial — torna-os menos rentáveis. Isto porque a recompensa e o risco estão de certa maneira interligados: quando o risco é baixo, a recompensa é baixa, e vice-versa. Portanto, a resposta final à questão é que, apesar de que no futuro a taxa de juro possa ser mais atrativa, a natureza deste tipo de investimento nunca permitirá gerar retornos muito elevados.

Certificados do Tesouro

Os Certificados do Tesouro são um veículo de investimento em que o investidor empresta dinheiro ao Estado Português — ao invés de a um banco. O seu risco é baixíssimo, uma vez que o capital inicial e os juros são garantido pelo Estado.

Este tipo de investimento é destinado a médio-longo prazo, como se pode verificar pela taxa de juro crescente até ao sétimo ano, no caso dos Certificados do Tesouro Poupança Crescimento.

Como nos depósitos a prazo, a segurança do investimento também prejudica a rentabilidade. Neste caso, taxa de juro média anual é de 1,38%. Apesar de a este valor ainda poder ser acrescido um prémio de remuneração, o retorno assemelha-se ao do veículo de investimento anterior.

As características dos Certificados do Tesouro constituem um bom veículo de investimento para dinheiro que não deverá ser necessário num futuro próximo, mas poderá ser fulcral caso surja uma emergência que requeira liquidez. Além do mais, a sua previsibilidade é vantajosa para combater a volatilidade de outros instrumentos, como a bolsa de valores.

Apesar dos depósitos a prazo e dos Certificados do Tesouro servirem propósitos similares, as suas pequenas diferenças podem ser importantes na decisão de escolher onde investir. Caso estejas interessado, os Certificados do Tesouro podem ser adquiridos nos CTT.

Imobiliário

O mundo imobiliário é muitas vezes dado como o melhor exemplo de investimento: seguro e rentável. Este é também um formato de investimento que me interessa e sobre o qual me tenho informado, apesar de ainda não estar confortável o suficiente para começar.

No que toca ao imobiliário, é mais complicado obter valores de rentabilidade, dada a quantidade de fatores que pesam no valor final. Isto inclui o valor de compra do imóvel, a criação de valor no imóvel (p.e., renovações), a área, o seu estado aquando da compra, etc. Todos estes fatores têm influência na renda ou o valor de venda de imóvel, que, por sua vez, influenciam a sua rentabilidade.

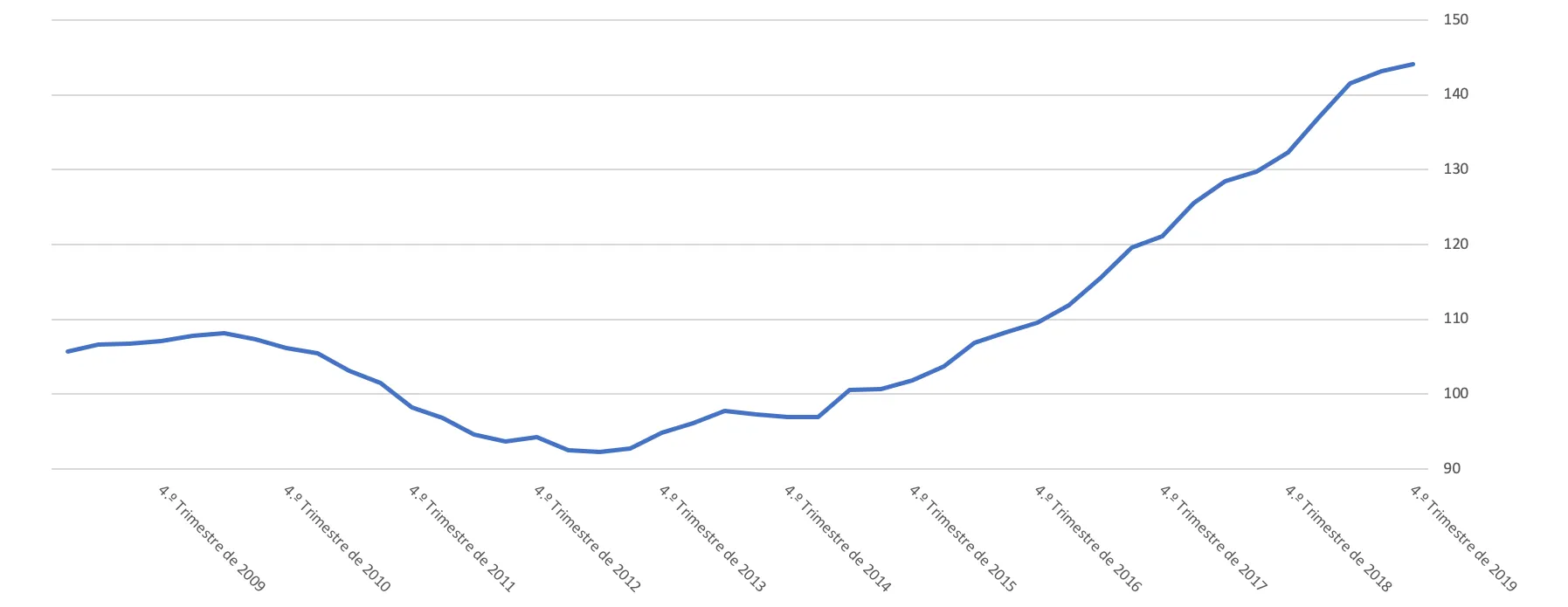

Uma das vantagens do imobiliário é a possibilidade de arrendamento que, em conjunto com a valorização do próprio imóvel, cria um excelente ambiente para geração de retornos atrativos. Além do mais, a sua valorização tem uma tendência consistentemente positiva, como se pode comprovar através desta ferramenta ou analisando o gráfico seguinte.

Apesar das suas vantagens, o investimento em imobiliário também acarreta alguns inconvenientes. Uma das desvantagens deste tipo de investimento é a grande necessidade de capital inicial para compra, comissões, impostos, renovações, etc., que pode ser um entrave, principalmente para investidores que pretendem ter uma carteira de ativos diversificada.

Felizmente, em 2019, foi criada em Portugal uma possível solução, através da possibilidade de criação de Sociedades de Investimento e Gestão Imobiliária (SIGI).

Uma SIGI é uma empresa cotada em bolsa que investe em imóveis e retorna alguns dos seus lucros aos investidores, semelhante a um REIT nos Estados Unidos. Apesar de ainda estar numa fase inicial, o futuro parece risonho para quem pretende investir em imobiliário sem ter o trabalho de gerir os imóveis.

Bolsa de Valores

A Bolsa de Valores é um mercado de intercâmbio de vários ativos financeiros. Ativos financeiros incluem obrigações, ações, fundos, entre outros, que passo a explicar:

Obrigações representam um empréstimo que foi efetuado por uma instituição, quer seja uma empresa privada ou um estado soberano, e que retornará ao investidor uma percentagem do investimento anualmente.

Ações são uma parte constituinte de uma empresa. Quando uma empresa necessita de capital, cria mais ações e vende-as na bolsa de valores, efetivamente trocando capital por uma parte da empresa.

Fundos são uma agregação de vários ativos. Há fundos de ações, obrigações e outros; e há também vários tipos de fundos, como fundos mútuos, que são geridos por profissionais e geralmente têm maiores comissões, ou fundos indexados, que seguem um índice e são geralmente geridos por computadores, levando a taxas mais reduzidas.

Um índice é um conjunto de ações e é maioritariamente utilizado para comparar o estado atual do mercado com o passado. Existem vários índices por todo o mundo, como o S&P500, que contém 500 grandes empresas cotadas em bolsas dos Estados Unidos, ou o PSI20, que contém as 20 maiores empresas cotadas na bolsa de Lisboa.

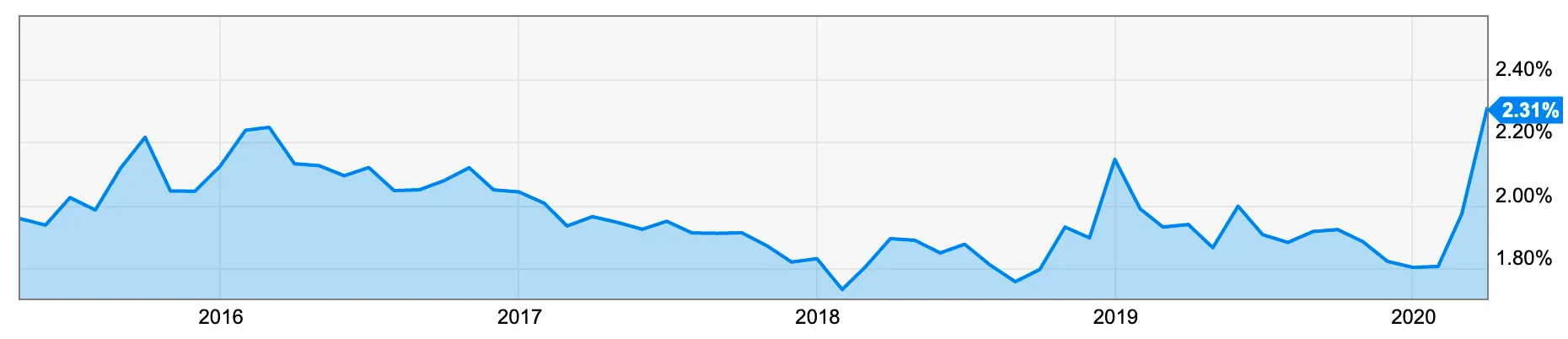

Existem também ETFs, que são fundos transacionados em bolsa. Os ETF geralmente são mencionados num contexto de gestão passiva, isto é, onde a escolha das ações é automatizada, o que permite ter comissões baixas comparados com fundos de gestão ativa. Abaixo podemos ver o retorno de um ETF que segue o S&P 500:

Como podes verificar no gráfico, o valor não é sempre crescente. Este é um dos riscos dos mercados. Como cada investidor tem a sua avaliação de cada ativo, o valor do mercado pode oscilar sem razão aparente. Isto torna o mercado imprevisível, daí ser necessário operar com muito cuidado e informar-se antes de agir. Esta imprevisibilidade contrasta com a constância dos depósitos a prazo e Certificados do Tesouro e, portanto, deve ser utilizado com a consciência de que, dentro de um ano, o investimento inicial pode ter desvalorizado.

Além da valorização das ações, outro fator a ter em conta são os dividendos. O dividendo é o dinheiro que uma empresa decide retornar aos seus acionistas. Cada empresa decide com que periodicidade pretende distribuir dividendos. Geralmente são distribuídos trimestralmente, mas há empresas que preferem retornar dinheiro ao seus investidores anualmente, semestralmente ou até mensalmente.

Apesar de parecer um pouco baixa, rentabilidade dos dividendos não é de descartar. O retorno total de cada ação ou fundo é calculado utilizando a soma dos dividendos e do crescimento do valor do ativo. Isto significa que, num ano, se a ação de uma empresa sobe 10% e a rentabilidade do dividendo é de 3%, o retorno final é de 13%.

Além disso, certas empresas têm o hábito de crescer o dividendo anualmente, isto significa que, à medida que o tempo passa, a rentabilidade pode aumentar sem qualquer esforço do investidor. Um bom exemplo é a Coca-Cola Company, que há 57 anos consecutivos que aumenta o dividendos pago aos investidores.

Outros

Existem outros métodos de investimento, como empréstimos P2P, crowdfunding, entre outros. Apesar de terem taxas de rentabilidade maiores que alguns investimentos, o número de utilizadores ainda parece bastante baixo e não percebo o suficiente para me aventurar ou para os sugerir. Se estiveres interessado, aconselho-te a fazer a devida investigação antes de investir!

Conclusão

Já pudeste verificar que existem vários veículos de investimento. É possível verificar que os investimentos com menor risco têm também menor recompensa, como é o caso dos depósitos a prazo e certificados do tesouro. No caso do imobiliário a rentabilidade depende de muitos fatores e a sua compra requer geralmente maior liquidez do que qualquer outro dos investimentos.

A bolsa de valores, especialmente ações e ETFs que seguem índices de ações permitem entrar no mercado com um investimento mais reduzido, principalmente quando comparado com imobiliário. Ao mesmo tempo, é também um mercado mais perigoso para quem está pouco informado.

Com isto, não pretendo implicar que depósitos a prazo não são úteis. Obviamente têm o seu lugar, principalmente quando o dinheiro é necessário a curto prazo. Contudo, a longo prazo, as ações tendem a oferecer retornos melhores, quando utilizadas com sensatez.

Pessoalmente, comecei com ETFs globais de maneira a diversificar o investimento — isto é, não estar concentrado em nenhum país ou setor em específico. À medida que fui obtendo conhecimento, fui comprando ações, apesar de não ter vendido nenhum dos ETFs iniciais. Mais para frente publicarei artigos que explicam melhor a minha experiência e as minha razões.

Apesar de considerar que o caminho que segui é seguro, aproveito este ponto de vista pessoal para te avisar que deves investigar e perceber as ações que estás a tomar e as suas consequências.

Como prova de que isso é importante, deixo aqui dois artigos em inglês: um que relata que vários investidores compraram um ETF errado tentando aproveitar a descida recente do valor do petróleo; outro que mostra que investidores compraram a empresa “Zoom” errada, pensando ser a companhia que desenvolve o software de videoconferência.

Espero que este artigo te tenha sido útil! Comenta abaixo com a tua opinião sobre o assunto e até à próxima!