ETFs: Efeito dos Impostos na Rentabilidade

O que são ETFs? Quais são as suas vantagens e porque são tão mencionados atualmente? ETFs acumulativos ou distributivos? Descobre as respostas neste artigo!

Bem-vindo!

O mais provável é teres ouvido falar de ETFs.

“Compra um ETF do S&P 500 e não te precisas de preocupar mais!” “Investimento Passivo com ETFs”

Hoje venho explicar-te o que são, os diferentes tipos que existem e as suas implicações práticas. Vamos lá!

Exchange Traded Fund

ETF é um acrónimo de Exchange Traded Fund, que significa “fundo negociado em bolsa”. Um fundo é, simplesmente, um conjunto de ativos, quer sejam ações, obrigações, ou outros. Basicamente, um ETF é um grupo de ativos que é negociado em bolsa como um só produto, ou seja, apenas é possível transacionar o fundo por inteiro.

Deve ser tido em conta que um ETF não é um fundo de índice. Apesar de um ETF poder representar um fundo de índice, são conceitos diferentes, mas frequentemente referidos em conjunto. Por exemplo, um ETF pode representar um índice, como o S&P500 ou MSCI World Index. Contudo, também pode representar outros ativos, como o setor industrial dos Estados Unidos, o preço do ouro ou obrigações.

Porque é que se fala tanto de ETFs?

A realidade é que os ETFs têm uma série de vantagens quando comparados com fundos de investimentos ativos — isto é, que têm um gestor a selecionar investimentos.

Diversificação

Um ETF permite que o investidor escolha a sua exposição a setores, países e outros fatores. Um investidor que escolha um ETF que siga um índice de ações mundial obtém imediatamente diversificação a nível de setores e países com um só produto financeiro.

Baixos Custos

ETFs que seguem índices têm geralmente despesas reduzidas, principalmente por fazerem alterações na alocação dos ativos infrequentemente: por exemplo, este ETF, que segue o MSCI World Index, rebalanceia a sua alocação trimestralmente.

Estes custos estão descritos no campo Total Expense Ratio (TER) do ETF. Olhando novamente para a informação do exemplo acima, é possível verificar que tem um TER de 0.20%. O efeito do TER na rentabilidade de um investimento é calculado subtraindo o seu valor ao retorno do ativo. Por exemplo, um ETF que ofereça uma rentabilidade de 7% anual com um TER de 0.20% tem, em termos líquidos, um retorno de 6.80%.

Qualquer taxa paga num investimento reduz a sua rentabilidade.

Além disso, as comissões de compra e venda de ETFs são geralmente mais baixas do que em ações individuais, o que aumenta o retorno do investimento em comparação. Um exemplo é a Degiro, que oferece certos ETFs sem comissões, enquanto as ações americanas têm um custo mínimo de 0,50€ por compra.

Possibilidade de Deferimento de Impostos

Os impostos pagos na compra e venda de ações assim como nos dividendos que estas repartem dependem do país do investidor. Em Portugal, por exemplo, os dividendos reinvestidos por ETFs não são taxados. Por contraste, no Reino Unido, estes dividendos estão sujeitos a impostos como se tivessem sido recebidos pelo investidor.

Ser conhecedor do sistema de impostos do seu país permite que o investidor faça escolhas informadas com o intuito de aumentar a rentabilidade final.

Para oferecer o poder de escolha ao investidor, foram criadas duas variantes de ETFs que seguem índices: distributivos e acumulativos. O primeiro reparte os dividendos pelos investidores como se fosse uma ação de uma empresa, enquanto o segundo reinveste os dividendos automaticamente. O benefício depende do país do investidor. Por exemplo, no Reino Unido esta distinção é menos útil, uma vez que os dividendos reinvestidos são taxados de forma igual aos distribuídos. Contudo, em Portugal, os ETFs acumulativos permitem a composição dos dividendos sem pagamento de impostos.

Qual é o efeito dos impostos nos ETFs acumulativos ou distributivos?

É isso mesmo que vamos ver com o seguinte exercício!

Efeito dos Impostos na Rentabilidade

De forma a analisar o efeito dos impostos portugueses na rentabilidade do investimento, vamos criar dois portfólios hipotéticos: o portfólio do Alberto, que investe num ETF distributivo; e o do Bruno, que pretende investir num ETF acumulativo.

Alberto

O Alberto pretende investir o seu dinheiro mensalmente até poder viver dos rendimentos ou para complementar a reforma que irá receber. Como pretende obter um salário dos seus rendimentos, o Alberto escolhe um ETF que distribui os dividendos. A sua ideia é reinvestir os dividendos no mesmo ETF até que decida reformar-se. Após reformado, pretende retirar 2000€ líquidos por mês do portfólio.

O Alberto tem 35 anos e pretende reformar-se aos 65. Para atingir esse objetivo pretende poupar mensalmente e juntar possíveis prémios de desempenho que receba de modo a investir 3600€ anualmente.

Assumiremos que o Alberto investe num ETF com uma rentabilidade de 7%, em que 4% se materializam em forma de valorização anual e 3% em dividendos distribuidos.

Em Portugal, os dividendos são taxados a 28%, o que implica que a rentabilidade anual dos dividendos deste ETF seja a seguinte:

3%*(100%-28%) = 2,16 %

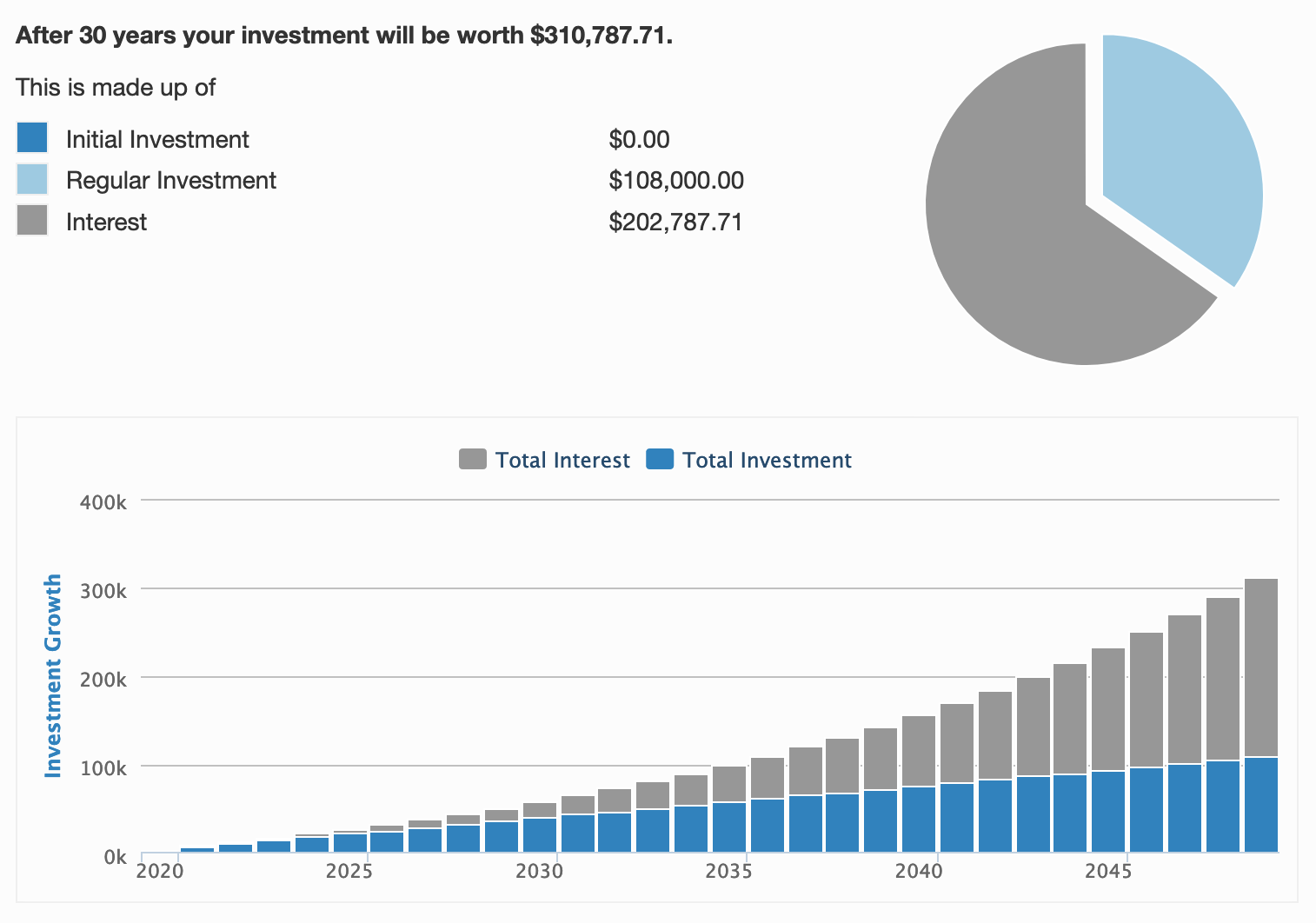

No total, temos uma taxa de rentabilidade anual de 6,16 %. Utilizando esta calculadora, obtemos os seguintes resultados, ao fim de 30 anos:

Bruno

O Bruno, por outro lado, prefere utilizar um ETF acumulativo porque acredita que é melhor deixar o pagamento dos impostos para a altura da venda, permitir que os dividendos componham e, assim, obter um retorno maior. O Bruno pretende também complementar a sua reforma, retirando 2000€ líquidos mensalmente.

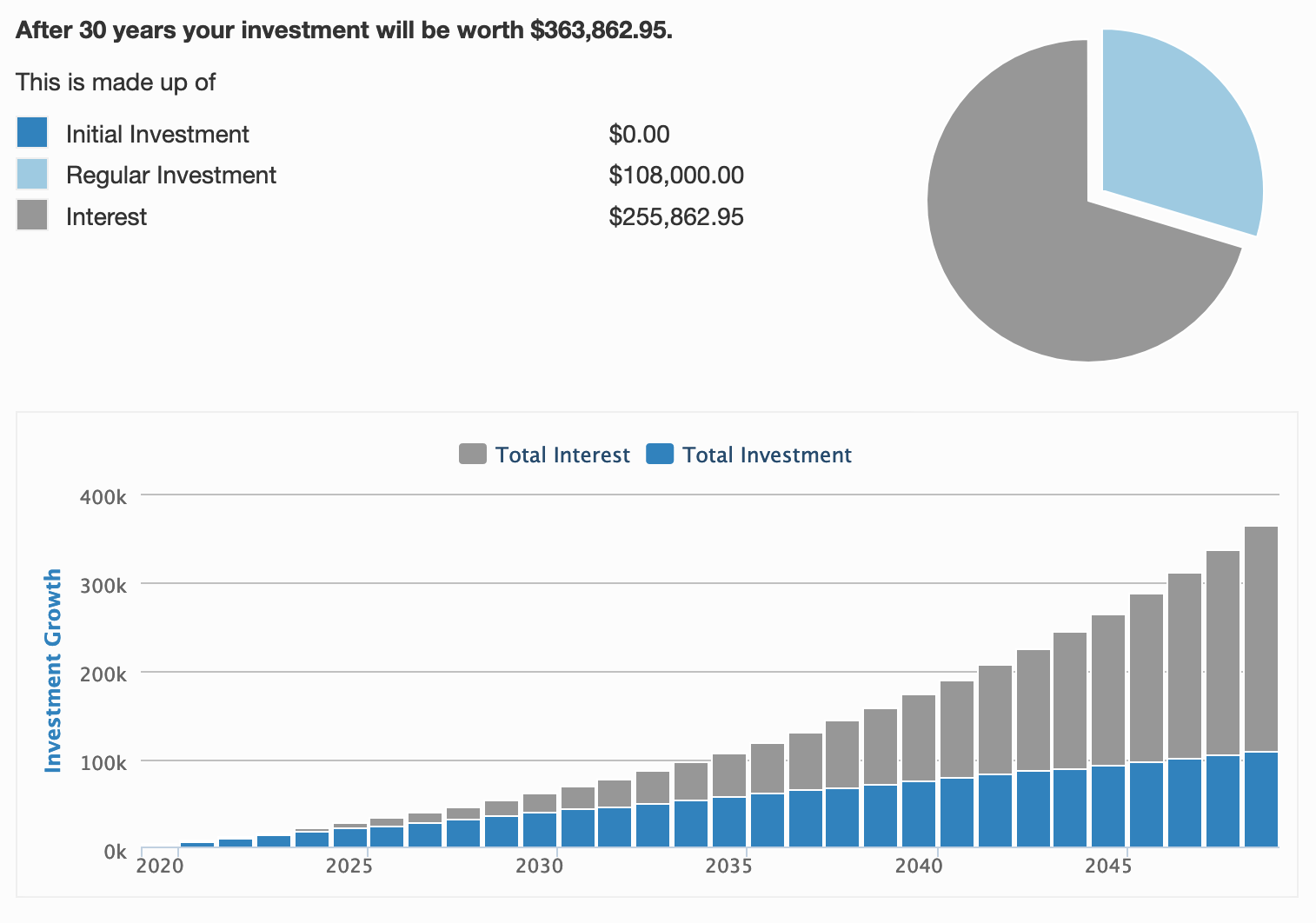

Para isso, o Bruno investe a mesma quantia que o Alberto num ETF que segue o mesmo ativo, mas que reinveste os dividendos obtidos, evitando o pagamento de impostos. Para este investimento, a sua taxa de retorno total anual é de 7% e o horizonte temporal de 30 anos.

Utilizando esta calculadora, obtemos os seguintes resultados:

Fase de Levantamento

Neste momento, o Bruno parece o mais inteligente, uma vez que o seu portfólio tem um valor consideravelmente mais elevado que o do Alberto (363 000€ vs 310 000€). Na realidade, ainda há uma nuance: o Bruno ainda não pagou impostos, enquanto o Alberto já foi taxado sobre os dividendos recebidos e, numa experiência que pretende reproduzir a realidade, os impostos não podem ser menosprezados.

Continuemos com os cálculos.

Ambos pretendem retirar 2000€ líquidos por mês. Por quanto tempo poderão usufruir do seu portfólio?

O Alberto utiliza primeiramente os dividendos do seu portfólio, e só depois vende as suas ações no ETF. O Bruno, por outro lado, vê-se sempre obrigado a vender parte das suas ações e terá de pagar os imposto sobre mais-valias.

Em Portugal, tanto o imposto sobre dividendos como o imposto sobre mais-valias estão estabelecidos em 28%.

Na fase de levantamento, o Alberto pagará menos impostos que o Bruno, por já ter pago alguns ao receber dividendos. Por outro lado, o Bruno terá de pagar um valor superior de mais-valias sobre as vendas, mas usufruiu do tempo de composição dos dividendos: quem vencerá? Vamos ver!

| Ano | Alberto (ETF Distributivo) | Bruno (ETF Acumulativo) | ||

| # Ações | Valor | # Ações | Valor | |

| 2020 | 34,62 | 3 821,76 € | 33,64 | 3 852,00 € |

| 2021 | 68,62 | 7 878,94 € | 65,09 | 7 973,64 € |

| 2022 | 102,05 | 12 186,04 € | 94,48 | 12 383,79 € |

| ... | ||||

| 2048 | 873,38 | 289 154,06 € | 442,00 | 336 458,83 € |

| 2049 | 902,62 | 310 787,71 € | 446,73 | 363 862,95 € |

| Fase de Levantamento | ||||

| 2050 | 835,46 | 299 170,59 € | 405,23 | 353 172,84 € |

| 2051 | 770,30 | 286 872,04€ | 366,49 | 341 760,88€ |

| ... | ||||

| 2064 | 67,99 | 42 160,21 € | 45,73 | 102 777,23 € |

| 2065 | 22,41 | 14 450,26 € | 31,21 | 75 057,78 € |

| 2066 | 0,00 | 0,00 € | 17,73 | 45 625,45 € |

| 2067 | 0,00 | 0,00 € | 5,23 | 14 402,26 € |

| 2068 | 0,00 | 0,00 € | 0,00 | 0,00 € |

Podes ver a tabela completa aqui.

Como podes verificar, o Bruno consegue viver do seu portfólio mais dois anos que o Alberto, tendo investido exatamente o mesmo valor!

Esta vantagem significativa surge uma vez que o ETF acumulativo defere os impostos, levando a que os dividendos reinvestidos componham, aumentando o resultado final. O Alberto, usando o ETF distributivo, tem de pagar impostos mais cedo, perdendo a composição de 28% dos seus dividendos.

Além disso, e apesar de não estar representado no exemplo, ETFs acumulativos costumam ter despesas menores, uma vez que não têm tantos custos administrativos, como a repartição de dividendos. Um exemplo é um ETF do MSCI World, cuja versão acumulativa tem um rácio de despesas de 0.20%, enquanto a distributiva comporta um rácio de 0.50%. No exercício acima, o TER dos ETFs foram ignorados, mas é possível verificar que a discrepância de rentabilidade dos ETFs seria ainda mais ampla se o TER tivesse sido considerado.

Não consegui encontrar nenhum post que mencionasse o efeito dos impostos na escolha da distribuição de dividendos de ETFs, portanto decidi criar o meu. Posto isto, espero que tenhas achado este artigo útil e creio que este exemplo é um excelente caso a favor da informação, dado o valor que pode trazer ao investidor quando comparado com esforço investido.

Caso tenhas achado o assunto interessante, recomendo este artigo que analisa com muito mais detalhe o cálculo de impostos, o preenchimento da declaração de IRS, entre outros.

Vemo-nos no próximo artigo!